فهرست مطالب

|

مالیات بر ارث چیست؟

قبل از هر چیز باید بدانید ارث چیست. به کلیه اموال، بدهیها، حقوق و وظایف شخص، که پس از فوت وی برجای میماند و به اشخاص دیگر منتقل میشود، ارث گفته میشود.

حال اگر بعد از درگذشت شخصی، مال یا اموالی از وی به اطرافیان برسد این دارایی مشمول پرداخت مالیات است. این نوع از مالیات که در طبقه بندی مالیات در ایران جزء گروه مالیاتهای مستقیم و از نوع مالیات بر دارایی است، مالیات بر ارث نامیده میشود.

اولین قدم در محاسبه مالیات ارث: تقسیم بندی وراث

بر اساس ماده 18 قانون مالیات بر ارث و همچنین ماده 862 قانون مدنی تمامی افراد و بستگان شخص متوفی در سه طبقه قرار میگیرند:

- طبقه اول: پدر، مادر، همسر، فرزند و نوه

- طبقه دوم: پدربزرگ و اولیای او، مادربزرگ و اولیای او، خواهر، برادر، خواهرزاده و برادرزاده

- طبقه سوم: عمو، عمه، دایی، خاله و فرزندان آنها

ماترک متوفی بین بازماندگان هر طبقه (به ترتیب از بالا به پایین) تقسیم میشود؛ در واقع اگر در هر طبقه حتی یک نفر از وراث در قید حیات باشد، هیچ ارثی به بازماندگان سایر طبقات تعلق نمیگیرد.

نکته! :

وراث طبقات اول و دوم نسبت به اموال شهدای انقلاب اسلامی، مشمول مالیات بر ارث نیستند. دقت نمایید که احراز شهادت منوط به تایید یکی از نیروهای مسلح کشور و یا بنیاد شهید انقلاب اسلامی (حسب مورد) است.

تفاوت قانون جدید و قدیم مالیات بر ارث

قوانین مالیاتی مربوط به ارث در سال 1395 تغییر کرد. بنابراین چنانچه تاریخ فوت متوفی مربوط به سال 1394 یا قبل از آن باشد، مالیات بر اساس قانون قدیم محاسبه میشود و اگر تاریخ فوت در سال 1395 یا بعد از آن باشد، مالیات مربوطه مطابق قانون جدید به اموال متوفی تعلق میگیرد. از جمله این تغییرات میتوان به نحوه محاسبه مالیات ارث، مهلت ارائه اظهارنامه مالیات بر ارث، معافیتهای مالیات بر ارث و … اشاره کرد.

تغییرات مهم قانون جدید مالیات بر ارث

سازمان مالیاتی در سال 1394، در جهت تکریم خانوادههای متوفیان و سهولت در دریافت مالیات، اقدام به ایجاد اصلاحاتی در قوانین مالیات بر ارث نمود. در ادامه به ذکر این اصلاحات که از ابتدای سال 1395 اجرایی شدند، میپردازیم.

1- نحوه محاسبه مالیات بر ارث طبق قانون جدید

بر اساس اصلاحات جدید سازمان مالیاتی، نحوه محاسبه مالیات بر ارث به شرح مراحل زیر است:

- اموال متوفی را گروهبندی مینمایند

- مالیات هر گروه بر اساس نرخهای مصوب برای هر گروه و طبقه محاسبه خواهد شد

2- جدول مالیات بر ارث طبق قانون جدید

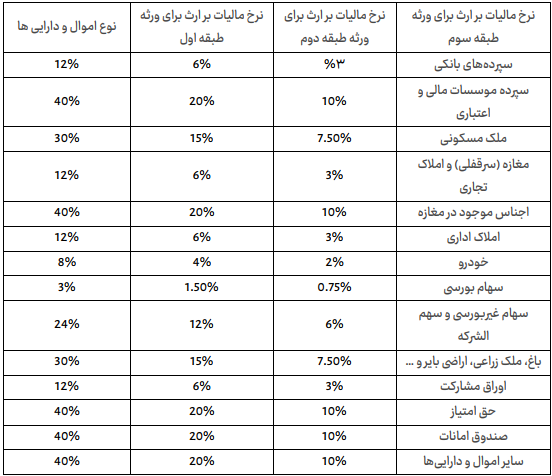

برای پاسخ به این سوالات که مالیات بر ارث روی کدام اموال اعمال میشود؟ و اینکه میزان مالیات بر ارث برای هر طبقه از وراث چقدر است؟ لازم است بگوییم، بر اساس ماده ۱۷ ق.م.م، کمترین درصد مالیات بر ارث مربوط به طبقه اول وراث است. برای طبقات دوم و سوم به ترتیب نرخها 2 برابر و 4 برابر میشود. مطابق این ماده، اموال مشمول مالیات بر ارث به شرح جدول قانون جدید مالیات بر ارث مشمول مالیات میشوند:

|

3- دریافت گواهی انحصار وراثت بدون ارائه گواهی تسلیم اظهارنامه

سازمان مالیاتی در جهت رفاه حال خانواده متوفی، ماده 31 ق.م.م را حذف نمود. بدین ترتیب وراث متوفی بدون مراجعه به اداره مالیاتی و تسلیم اظهارنامه مالیات بر ارث، میتوانند گواهی انحصار وراثت دریافت نمایند.

4- امکان محاسبه مالیات بر ارث ماترک متوفی به صورت تفکیکی

قانون جدید امکانی برای وراث فراهم نموده که اموال متوفی را به صورت موردی به سازمان امور مالیاتی اعلام نمایند؛ به این ترتیب مالیات متعلق به هر دارایی در زمان نقل و انتقال محاسبه و دریافت میشود؛ سپس با دریافت گواهی مالیات بر ارث امکان دخل و تصرف در دارایی مربوطه فراهم میشود. به عبارتی در گذشته وراث باید مالیات بر ارث اموال را قبل از انتقال آنها به سازمان امور مالیاتی پرداخت میکردند. اما طبق قانون جدید تنها زمانی که اموال متوفی انتقال مییابد، مالیات آن هم وصول میشود.

5- تغییر مدت زمان ارائه اظهارنامه

مدت زمان ارائه اظهارنامه مالیات بر ارث یک سال پس از فوت متوفی است؛ همچنین در صورت عدم ارائه اظهارنامه، وراث مشمول جریمه نمیشوند.

6- قبول نکردن هزینه کفن و دفن

هرگاه ورثه در طول یک سال پس از فوت متوفی اقدام به انحصار وراثت ننمایند، مالیات اموال مربوطه در زمان تحویل به ورثه بدون کسر هزینههای کفن و دفن وصول میشود؛ به عبارت دیگر، در صورت عدم انحصای وراثت پس از طی یک سال از فوت، هزینههای کفن و دفن جزء هزینههای قابل قبول مالیاتی در نظر گرفته نمیشود.

7- محاسبه مالیات بر ارث با ارزش روز داراییها

ملاک محاسبه و مطالبه مالیات بر ارث، ارزش ثروت و ماترک متوفی در زمان انتقال به وراث خواهد بود.

8- نحوه پرداخت مالیات بر ارث

نحوه پرداخت مالیات بر ارث بسته با توجه به زمان فوت متفاوت است.

- اگر شخص قبل از سال 1395 فوت کرده باشد: ابتدا باید نسبت به تشکیل پرونده مالیاتی و دریافت گواهی مالیاتی اقدام شده و پس از آن برای دریافت گواهی حصر وراثت به شورای حل اختلاف مراجعه شود.

- اگر شخص بعد از سال 1395 فوت کرده باشد: ابتدا از شورای حل اختلاف گواهی حصر وراثت دریافت شده و سپس نسبت به پرداخت مالیات اقدام می شود.

معافیت های مالیات بر ارث

طبق ماده 24 قانون اصلاح مالیات های مستقیم، قسمتی از دارایی متوفی مشمول معافیت مالیاتی است و نیاز به پرداخت مالیات برای آنها نیست. برخی از موارد معافیت مالیات بر ارث عبارت اند از:

- اثاث منزل محل سکونت متوفی

- دارایی شهیدان انقلاب در صورتی که دارای وراث طبقه اول و دوم باشد

- مبالغ مرخصی استحقاقی که مورد استفاده قرار نگرفته باشد

- وجوه مرتبط با ضرر و زیان اخراج

- انواع بیمهها و یا پرداختیها توسط کارفرما یا بیمه مانند بیمه زندگی و عمر

- دیه و جبران زیان فوت

- مبالغ بازنشستگی

- وظیفه و امتیازات پایان خدمت

- بازخرید خدمت

- بخشی از اموال متوفی که طبق قانون سلب مالکیت شده و یا مالکیت آن بلاعوض در اختیار شخص دیگری قرار گرفته باشد

- اموال مورد وقف

- حبس و نذر برای سازمان، نهادها و دستگاههای دولتی

نکته: بر اساس قوانین جدید، به جز موارد فوق هیچ سقف معافیتی برای هیچ یک از طبقات وراث وجود ندارد.

| اگر می خواهید با بروزترین قوانین مالیاتی آشنا شوید، آموزش های پارسا حساب ایرانیان را دنبال نمائید. ما برای شما برنامه ریزی داریم. |

عدم ارائه وجوه و اسناد مالی تا زمان ارائه گواهی پرداخت مالیات

بر اساس قانون جدید (ماده 34 ق.م.م) کلیه اموال و اسناد مالی متوفی نزد کلیه بانکها، موسسات یا شرکتها (به شرح زیر)، تا زمان ارائه گواهی پرداخت مالیات بر ارث، بدون تغییر باقی میماند؛ این مجموعهها اجازه تسلیم اموال و اسناد و یا گزارش داراییهای متوفی را به سازمان امور مالیاتی ندارند. موسسات موضوع این قانون عبارتند از:

- بانکها و سایر موسسات مالی و اعتباری، شرکتها، نهادهای عمومی غیردولتی، سایر اشخاص حقوقی دولتی و غیردولتی که وجوه نقد، جواهرات، سفته یا هر نوع مال دیگری از متوفی نزد خود دارند

- ادارات ثبت اسناد و املاک، هنگامیکه اموال غیرمنقول را به اسم وراث یا وصیله ثبت مینمایند

- دفاتر اسناد رسمی، زمانیکه میخواهند تقسیمنامه یا هر نوع معاملات وراث را در مورد اموال و دارایی متوفی به ثبت برسانند

- شرکتهایی که متوفی، مالک سهام یا سهمالشرکه آن بوده است

- شرکتهای کارگزاری، صندوقهای سرمایهگذاری و سایر نهادهای مالی

- صندوقهای دادگستری و صندوقهای ادارات ثبت اسناد و املاک شرکت

وراث به مدت یک سال از تاریخ فوت متوفی، باید اظهارنامه مالیات بر ارث حاوی کلیه ماترک با تعیین ارزش روز زمان فوت و تصریح مطالبات و بدهی ها، به اداره دارایی محل سکونت متوفی ارائه دهند.

تسهیل شرایط دریافت سپرده های متوفی

سازمان مالیاتی طی اطلاعیهای شرایط دریافت سپردههای بانکی متوفیان سال 1395 و بعد از آن را تسهیل کرد. بر اساس این اطلاعیه که به تاریخ 1403/2/1 منتشر شد، سازمان مالیاتی اعلام کرد: در راستای تکریم ارباب رجوع و جهت تسهیل و تسریع بهرهمندی مودیان مالیات بر ارث از سپردههای متوفیان نزد بانکها و موسسات اعتباری، از تاریخ 1403/01/01 وراث متوفیان 1395/01/01 و بعد از آن میتوانند بدون مراجعه به ادارات مالیاتی ذیربط و صرفا با مراجعه مستقیم به شعبه بانک ذیربط نسبت به پرداخت مالیات سپردههای متوفی و دریافت مابقی سپرده، اقدام نمایند.

|

شرایط برخورداری از طرح تسهیل دریافت سپرده های بانکی

1- در صورتی که وراث درخواست کسر هزینههای کفن و دفن، واجبات مالی و عبادی و دیون محقق متوفی از سپرده یا سپردههای بانکی متوفی را داشته باشند، با مراجعه مستقیم به شعب بانک ممکن نیست. این دسته از مودیان باید ظرف یک سال از فوت متوفی، اظهارنامه مالیاتی مربوط را از طریق مایتکس ارسال و سپس با مراجعه به اداره مالیاتی مربوط، اقدام به اخذ گواهی موضوع ماده 26 ق.م.م نمایند. با ارایه این گواهی به بانک ذیربط، بانک سپرده و سود متعلق به آن را به وراث پرداخت مینماید.

2- چنانچه وراث قبلا برای سپرده مورد نظر متوفی نزد بانک، گواهی موضوع مواد 26 و یا 34 ق.م.م را از اداره مالیاتی ذیربط، اخذ نموده باشند، تا مبلغ مذکور در گواهی صادره نیازی به محاسبه، کسر و واریز مالیات از سوی بانک ذیربط امکان پذیر نیست.

3- چنانچه متوفی دارای حساب سپرده ارزی باشد، شعبه بانک ذیربط باید با توجه به نرخ ارزِ در دسترس، نسبت به محاسبه و کسر مالیات متعلق و پرداخت مابقی سپرده به وراث اقدام نماید.

4- اشخاصی که جزو یکی از وراث طبقات اول، دوم یا سوم مذکور در ماده 18 ق.م.م نیستند، لیکن به طرق قانونی مختلف (برای مثال از طریق وصیت متوفی) ذینفع ماترک متوفی قرارگرفتهاند، جهت دریافت سپرده بانکی متوفی باید به اداره مالیاتی ذیربط مراجعه و گواهی مالیاتی مربوط را دریافت نمایند.

روش های تقسیط مالیات بر ارث

در قوانین مالیاتهای مستقیم، قانونی برای تقسیط (قسطبندی) مالیات بر ارث وجود ندارد. تنها راهکاری که برای پرداخت مرحله به مرحلهای مالیات بر ارث وجود دارد، اعلام مرحله به مرحله ماترک متوفی است. به این ترتیب مالیات هر دارایی در زمان انتقال به وراث و با ارزش روز انتقال محاسبه و پرداخت میشود.

کلام آخر

محاسبه مالیات بر ارث یکی از امور حساسی است که انجام آن علاوه بر دقت نیاز به هوشمندی فراوانی دارد. زیرا با اجرای صحیح امور در زمان مناسب میتوان در پرداخت مالیات منصفانه به مودی کمک نمود. در این خصوص شما میتوانید از آموزشهای پارسا حساب ایرانیان استفاده کنید.

دیدگاه خود را بنویسید