حسابرسی مالیاتی چیست؟

با تعریفی ساده، حسابرسی مالیاتی به فرآیند بررسی درستی اسناد و مدارک مالی و نظارت بر نحوه رعایت قوانین مالیاتی گفته میشود. در حسابرسی مالیاتی مالیات بر درآمد شرکتها مشخص میشود و چگونگی و بهترین راههای قانونی پرداخت آن در دسترس شرکتها قرار میگیرد. حسابرسی مالیاتی باید در بازههای زمانی مشخصی که در قوانین مالیاتی تعیین شدهاست انجام شود.

حسابرسی همان حسابداری نیست، ولی حسابدار باید از امور حسابرسی نیز اطلاع داشته باشد تا بتواند با حسابرس همکاری کند و مدارک لازم برای حسابرسی را فراهم کند. حسابرس باید فردی دقیق و باحوصله و تیزبین باشد و از هرگونه اشتباه و کلینگری که موجب خطا و ایجاد جریمههای مالیاتی میشود جلوگیری کند. بنابراین در کنار دانش حسابرسی، مهارت و دقت نیز برای یک حسابرس لازم است.

|

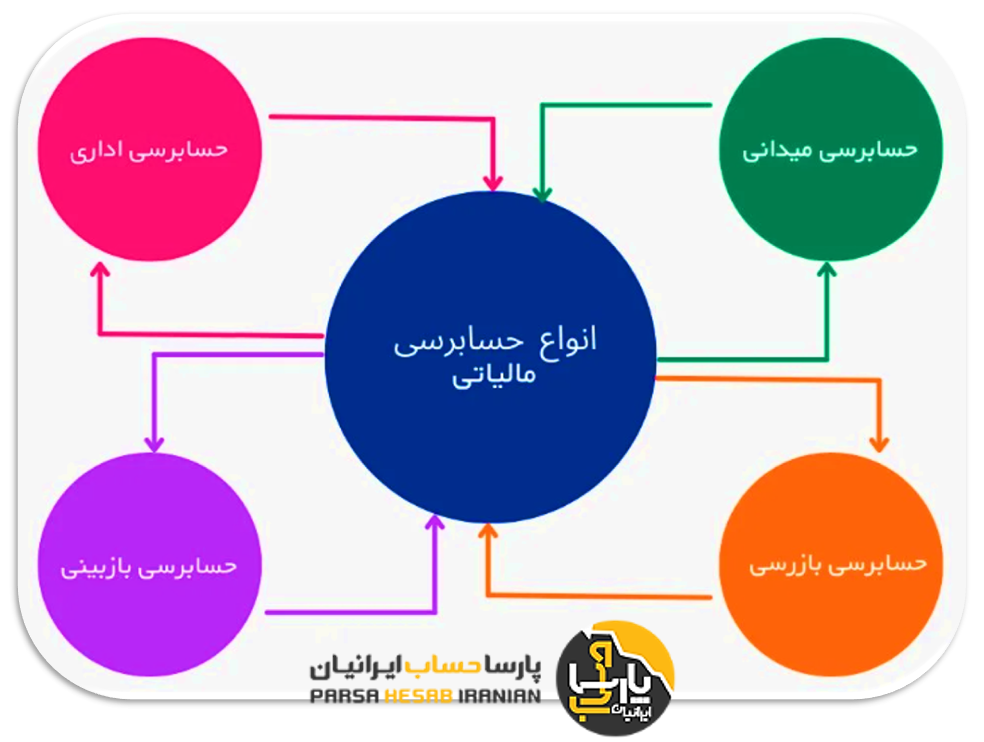

انواع حسابرسی مالیاتی

سازمان امور مالیاتی براساس میزان اهمیت و رتبه هر پرونده مالیاتی نوع حسابرسی مالیاتی را تعیین میکند. حسابرس هم باید در هر مرحله گزارش عملکرد خود را در سامانه ثبت کند و برای انجام مراحل بعد درخواستهای لازم را کتباً ثبت کند. در هر مرحله از حسابرسی با تشخیص مسئول حسابرسی مالیاتی میتوان نوع حسابرسی مالیاتی را تغییر داد.

اگر قصد یادگیری نکات مهم حسابرسی مالیاتی را دارید و می خواهید دانش خود را در این زمینه افزایش بدهید، حتما با آموزش های پارسا حساب ایرانیان همراه شوید. |

چهار نوع حسابرسی مالیاتی وجود دارد:

- حسابرسی اداری: این نوع حسابرسی برای پروندههای مالیاتی با سطح اهمیت و رتبه ریسک پایین و مؤدیان کوچک در نظر گرفته میشود. در حسابداری اداری با ابلاغ برگ دعوت ارائه اسناد و مدارک تاریخی تعیین میشود تا مؤدی مالیاتی در آن زمان مشخصشده با همراه داشتن مستندات و دفاتر موردنیاز به سازمان امور مالیاتی رجوع کند و مدارک را به حسابرس مالیاتی ارائه دهد. حسابرسی اداری به طور معمول نیازمند زمان طولانی و مراجعه به محل کار مؤدی نیست و توسط یک حسابرس مالیاتی انجام میشود. حسابرس مالیاتی پس از بررسی مدارک در صورت عدم کفایت اسناد و مدارک ارائهشده توسط مؤدی، ناقص بودن اسناد و مدارک، عدم مراجعه مؤدی و یا عدم امکان تعیین مأخذ یا درآمد مشمول مالیات با ارائه دلیل درخواست تغییر نوع حسابرسی از اداری به میدانی را به مسئول حوزه کاری حسابرسی اعلام میکند.

- حسابرسی میدانی: برای پروندههای مالیاتی با سطح اهمیت و رتبه ریسک بالاتر از حسابرسی میدانی استفاده میشود. در حسابداری میدانی با ابلاغ برگ دعوت ارائه اسناد و مدارک تاریخی به مؤدی ابلاغ میشود تا در آن تاریخ مؤدی برای حضور حسابرس یا حسابرسان مالیاتی در محل اقامت قانونیاش آمادگی لازم را داشته باشد. حسابرسی میدانی نیازمند صرف زمان بیشتر و نیروی انسانی خبرهتر است. حسابرس مالیاتی موظف است پس از حضور در محل اقامت قانونی مؤدی صورت مجلس و گزارش حسابرسی مالیاتی را تنظیم کند. صورت مجلس باید پس از تکمیل توسط حسابرس امضا شود و یک نسخه از آن به مؤدی تحویل دادهشود.

- حسابرسی بازرسی: حسابرسی بازرسی نوعی از حسابرسی مالیاتی است که برای ارزیابی عوامل وابسته به امور اقتصادی و تعیین ریسک مؤدی صورت میگیرد و به طور معمول در آن حجم، وضعیت، نوع، موقعیت اموال مؤدی و همچنین برای تکمیل اطلاعات موردنظر حسابرسان و سایر حوزههای کاری بررسی میشود. در این نوع حسابرسی برخلاف دو نوع قبلی خروجی برگه تشخیص مالیات نیست، چرا که هیچ اظهارنامهای مورد بررسی قرار نمیگیرد. اما مسئول حسابرسی میتواند درخواست حسابرسی میدانی یا اداری کند.

- حسابرسی بازبینی: در حسابرسی بازبینی هدف بررسی کیفی گزارش حسابرسی مالیاتی است. حسابرس میتواند در صورت لزوم به مؤدی مراجعه کند و پس از بررسی اسناد و مدارک، گزارش حسابرسی متمم و همچنین برگه تشخیص مالیات متمم صادر کند. اگر تخلفی توسط مأموران مالیاتی صورت گرفته باشد توسط این نوع حسابرسی بهراحتی مشخص میشود.

|

مزایای حسابرسی مالیاتی

با وجود اینکه حسابرسی مالیاتی یک سازوکار قانونی و اجباری محسوب میشود، اما برای پرداختکنندگان مالیات نیز مزایایی دارد:

- حسابرسی مالیاتی اطلاعات موثق و قابلاطمینانی را از سازمان گردآوری میکند که به مدیران آن دید جامعی از وضعیت فعلی سازمان و توانایی تصمیمگیری بهتر برای آینده را میدهد.

- با حسابرسی مالیاتی در زمان مناسب توسط حسابرس خبره، کمیت و کیفیت اطلاعات مالی شرکت تعیین میشود و با استفاده از راههای قانونی از مشکلات ناشی از دیرپرداخت مالیات جلوگیری میشود.

- حسابرس مالیاتی میتواند با بررسی وضعیت شرکت راههای استفاده از تخفیفها و معافیتهای مالیاتی را به مدیران ارائه دهد.

دستورالعمل حسابرسی مالیاتی

سازمان امور مالیاتی کشور دستورالعمل حسابرسی مالیاتی خود را از طریق وبسایت خود در اختیار حسابرسان گذاشته است و درصورت تغییر یا اضافه شدن دستورالعمل از طریق همان وبسایت اطلاعرسانی میشود. در ادامه خلاصهای از مهمترین بندهای دستورالعملهای مالیاتی را مشاهده خواهید کرد:

- درآمد مشمول مالیات، براساس قانون مالیاتهای مستقیم و قوانین مربوط به آن مشخص میشود. هنگام ضرورت قوانین دیگری نظیر قانون تجارت و قانون برآوردهای عام اجرا خواهد شد.

- در زمان شناسایی درآمد مشمول مالیات، درصورتیکه قانون مالیات های مستقیم در مواردی نسبت به مسئله صریح نباشد، اما در قوانین دیگر دستورالعمل مشخص در خصوص آن موارد وجود داشته باشد، دستورالعمل مشخص قانونهای دیگر بهعنوان ملاک عمل به کار بردهمیشود.

- چنانچه قانون درخصوص موردی سکوت کردهبود و یا صراحت نداشت، باید از نظرات ابلاغشده شورای عالی مالیاتی و دستورالعملها و بخشنامههای سازمان امور مالیاتی تبعیت شود.

- کلیه درآمدهایی که به وسیله حسابرس شناسایی میشوند، از جمله درآمد ناشی از تعیین داراییها و بدهیهای ارزی، شامل مالیات میشوند، مگر آنکه علل قانونی برای معافیت تمام یا قسمتی از آنها وجود داشته باشد.

- تمامی موارد بستانکار حساب تعدیلات سنواتی باید به درآمد مشمول مالیات اضافه شود، مگر آنکه در مالیات سالهای گذشته برآورد شدهباشد،مشمول معافیت مالیاتی قانونی شدهباشد و یا طرف حساب آن مخارجی بوده که توسط مسئولان مالیاتی غیرقابلقبول تلقی و از حساب مخارج برگشت داده شدهباشد.

- موارد بدهکار حساب تعدیلات سنواتی نیز اگر ماهیت مخارج قابلقبول را داشتهباشد و قبلاً جزئی از حساب مخارج در نظر گرفته نشدهباشد، باید جزء مخارج قابلقبول محسوب شود.

- درآمد فعالیتهایی که براساس قانون معاف از مالیات هستند و یا نرخ مالیات مجزایی دارند، از درآمدهای شرکت قابل کسر نیست و مخارج آنها نیز جزء مخارج قابلقبول محسوب نمیشود.

- بیشتر ارزیابیهایی که در حسابرسی مالیاتی صورت میگیرند در حسابرسی عمومی صورت های مالی هم انجام میشوند. بنابراین لازم است حسابرسی صورتهای مالی به نوعی برنامهریزی شود که همزمان حسابرسی مالیاتی هم صورت گرفته و گزارش آن آماده شود.

- موارد ذکرشده در فرم نمونه گزارش حسابرسی مالیاتی باید با کاربرگ حسابرسی صورتهای مالی همخوانی داشته باشد. کاربرگهای حسابرسی مالیاتی باید در پروندههای جداگانه بایگانی شوند و سالانه خلاصهای از موقعیت مالیاتی، هم در پروندههای جاری و هم پرونده های دائمی نگهداری شود.

- نسخه اصلی گزارش حسابرسی مالیاتی که براساس فرم نمونه تنظیم شدهاست باید به همراه اسناد و مدارک لازم و گزارش حسابرسی مالی به مؤدی مالیاتی دادهشود و به وسیله او در دسترس سازمان امور مالیاتی قرار گیرد. نسخه دوم گزارش نزد حسابرس باقی میماند.

- اگر بعد از فرستادن گزارش مشخص شود در انتخاب درآمد مشمول مالیات یا موارد دیگر خطایی پیش آمدهاست سریعاً باید به سازمان امور مالیاتی اطلاع دادهشود.

اگر قصد یادگیری نکات مهم حسابرسی مالیاتی را دارید و می خواهید دانش خود را در این زمینه افزایش بدهید، حتما با آموزش های پارسا حساب ایرانیان همراه شوید. |

مراحل و مدارک مورد نیاز در حسابرسی مالیاتی

الف- مراحل مورد نیاز در حسابرسی مالیاتی

مراحل این نوع حسابرسی به اختصار به صورت زیر است:

- به تشخیص حسابرس نوع حسابرسی برای بنگاه اقتصادی تعیین میشود. این تشخیص براساس بررسی دفترهای کل، دفتر روزنامه و لیست داراییها صورت میگیرد.

- ارزیابی حجم معاملات، مبادلات و تراکنشها و دارایی شرکت توسط حسابرس.

- تعیین تعداد نیروی مورد نیاز برای انجام عملیات حسابرسی.

- بررسی دفاتر کل، دفتر روزنامه، دفاتر قانونی، نرمافزارهای شرکتی و ثبت در کاربرگ حسابرسی همراه با شرح وضعیت.

- در صورت شفاف نبودن اسناد و مدارک، روش دیگری برای شفافسازی در نظر گرفته میشود. ممکن است یکی از این روشها، گرفتن تأیید از سوی مدیریت شرکت مبنی بر تضمین صحت اعتبار اطلاعات مالی ثبتشده در دفاتر شرکتی باشد.

- حسابرسی تمام اسناد و مدارک.

- تهیه گزارش حسابرسی و ارائه نتایج به مدیریت شرکت (در این گزارشها مواردی نظیر کشف تخلف یا اشتباهات همراه توصیههایی برای اصلاح ارائه میشود.)

- تهیه گزارش نهایی حسابرسی به همراه لیست تمامی ساعات کار و هزینه ایاب و ذهاب تیم حسابرسی که به صورت کتبی به مدیریت شرکت ارائه میشود.

ب- مدارک مورد نیاز در حسابرسی مالیاتی

حسابرس قبل از شروع فرآیند حسابرسی توسط نامهای رسمی از مسئولین سازمان درخواست میکند اسناد و مدارک موردنیاز در اختیارش قرار داده شود. این اسناد و مدارک شامل موارد زیر است:

- رونوشتی از صورت سود و زیان، اظهارنامهها، ترازنامهها و تاریخ تحویل آنها؛؛

- لیست کامل دفاتر حسابداری مربوط به سال مالی موردارزیابی؛

- لیست کامل صادرات و واردات با قید ویژگیها (نام فروشنده، نام خریدار، مبلغ دریافتشده و پرداختشده، تاریخ پرداختها و دریافتها، نوع کالا، جواز گمرک با تاریخ صحیح)؛

- لیست کامل معاملات، چه مضاربهای و چه مشارکتی، که با افراد یا بانکها انجام شده، مقدار سود و زیان و مقدار مالیات تعیینشده برای آن؛

- همه مدارکی که به عنوان اسناد حسابرسی به سازمان امور مالیاتی ارسال شدهاند؛

- جزئیات مربوط به مالیات تکلیفی و معافیتهای مالیات سازمان؛

- لیست قراردادهای اجاره یا خرید با قید جزئیاتی مانند مبلغ، تاریخ و طرف قرارداد؛

- مدارک مرتبط با حقوق و دستمزد دریافتی، مالیاتی که برای حقوق تعیین شده، تاریخ پرداخت بیمه و مالیات و شماره قبوض پرداختی.

|

سخن پایانی

حسابرسی مالیاتی از اصلیترین وظایف مدیریتی در سازمانها است. عدم شفافیت حسابهای مالی جریمههای سنگین را به دنبال دارد. قوانین مالیاتی به قدری متعدد و پیچیده هستند که در شرکتها و سازمانهای بزرگ امکان بررسی کامل و اطمینان از صحت و انطباق تمامی قوانین به وجود نمیآید به همین منظور راهکارهای نرمافزاری طراحی و تولید شدهاند که تمامی مراحل عملیات حسابداری در آنها لحاظ شده تا هر گونه نقص و ایرادی را شناسایی و اعلام کنند. در نتیجه پیش از آنکه حسابرسان مالیاتی تخلفی را شناسایی و سازمان درگیر پرداخت جریمه و دچار سوء سابقه در پرونده مالیاتی خود شود، مودیان به مشکلات موجود در اسناد خود پی میبرند و نسبت به اصلاح آنها اقدام میکنند.

دیدگاه خود را بنویسید